Te damos la bienvenida al segundo capítulo del manual de Finanzas Básicas para tu PyME, donde hablaremos de los KPI's Financieros, escrito por Bernardo Prum, Managing Director de Creze.

Introducción

En la modernidad recibimos 74 GB de información al día (¡el equivalente a 16 películas!), pero no siempre ha sido así. Hace 500 años a una persona con acceso a la educación le tomaba toda la vida recibir esta cantidad de datos. Surge, entonces, una pregunta: ¿cómo podemos vivir y operar en un mundo con tanta información? Y es ahí donde los KPI’s aparecen como una herramienta interesante.

En el capítulo anterior navegamos por todos los datos que puede generar una sencilla tortillería mes a mes. Ahora vamos a ver dónde poner el foco, es decir, cómo seleccionar los datos que nos van a alertar sobre qué va bien y qué va mal. Para eso sirven los KPI’s: sus siglas significan Key Performance Indicators y, en español, también se conocen como indicadores claves del rendimiento. Para ser considerados como tales deben cumplir con algunas características:

- Ser cuantificables

- Ser alcanzables

- Ser relevantes

- Ser comparables

En el libro Key Performance Indicators: The 75 measures every manager should know, Bernarnd Marr hace una afirmación interesante: debemos medir lo que importa y reunir conocimiento que nos agregue valor. Conocer los KPI’s que existen no se trata de que te los aprendas todos de memoria, sino de armar una serie de KPI’s que funcionen específicamente para tu empresa y que puedan fungir como una guía de navegación.

La idea es definir cuales son los 10 o 15 indicadores que mueven tu negocio, planear en qué rango deben estar y, si no cumples alguno, entrar al detalle para ver dónde mejorar. En este capítulo veremos algunos KPI's que te darán mucha información sobre tu empresa y su futuro.

El presupuesto

Nadie lo dijo mejor que Mike Tyson, ícono del box, «todos tenemos un plan hasta que recibimos un golpe en la cara». Si has liderado o lideras una empresa, no tengo duda de que estás de acuerdo con Mike. A pesar de que los planes no siempre se cumplen, no tener ningún tipo de plan es prácticamente asegurar el fracaso.

Necesitamos algún lugar hacia donde apuntar y luego, sobre la marcha, hacer ajustes, osea por lo menos saber que acabamos de recibir un golpe en la cara para con eso reaccionar. Para eso existen los presupuestos, que no son más que poner en blanco y negro los objetivos con el fin de determinar qué recursos se requieren y cómo se van a usar.

Si una cosa he aprendido en mi vida es que, si algo no se mide, es imposible de mejorar. La práctica común es hacer un plan anual detallado mes a mes, un cierre cada mes y una comparación entre el presupuesto inicial y las variaciones que tuvo este tuvo en la realidad.

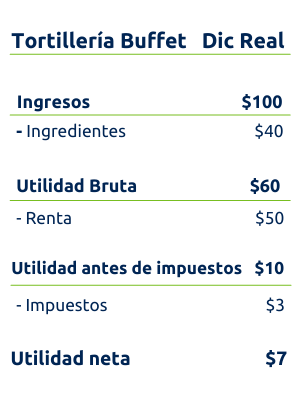

Veamos rápidamente cómo se elabora un presupuesto y tracemos un ejemplo para la tortillería Buffet. Vamos a hacer el presupuesto de nuestro estado de resultados, que es por lo general el más importante y común. Para esto empecemos por ver cómo cerramos en diciembre y tomémoslo como base para enero:

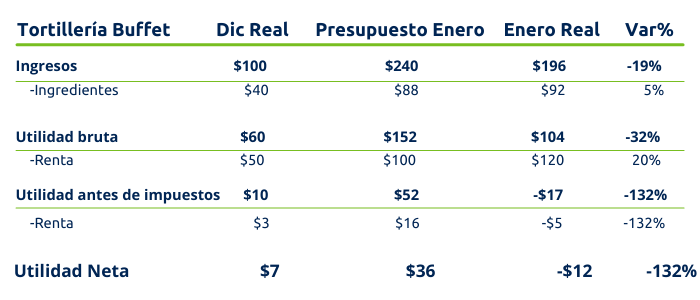

Después de conocer cómo terminó el negocio en diciembre, vamos a hacer nuestro presupuesto para el resto del año. Hagámoslo muy sencillo, pensamos que queremos duplicar la ventas este año para que el próximo diciembre estemos vendiendo $200 pesos al mes. ¿Cómo cambiaría la empresa? ¿Qué tenemos que hacer para lograrlo? Típicamente se tiene una conversación para determinar cuáles son las acciones que nos van a conducir a esto. Pensemos que son las siguientes:

- Vamos a subir la calidad de las tortillas. Esto implica que los ingredientes cuesten 10% más, lo cual nos va a permitir subir el precio en un 20%.

- Vamos a rentar otro local. Va a costarnos lo mismo que el que ya tenemos y va a producir lo mismo. Esto nos va a permitir duplicar nuestras ventas.

¿Qué cambió? Pues venderemos el doble y a un precio 20% arriba. Así que acabaremos con $240 pesos de ingresos. Por otro lado, producir el doble implica que se duplicarán los costos de ingredientes, eso subirá un 10%, así que acabamos en $88 pesos. Por último, se duplicará la renta. Si todo sale bien, vamos a subir nuestra utilidad de $7 a $36.

En los planes todo es color de rosas. Y es por esto que dicen que «el Excel aguanta todo». De ahí la importancia de cuadrar esto con la realidad. Supongamos que termina el mes y las cosas se ven así:

¿Qué pasó? Pensamos que las ventas llegarían a $240 pesos y, aunque sí aumentaron, no sucedió al ritmo que habíamos proyectado. Además, los ingredientes y la renta nos costaron más de lo proyectado. Es aquí cuando empezamos a hacer preguntas: ¿fue la renta más alta por única ocasión o siempre será así?, ¿vale la pena cerrar la nueva sucursal?, ¿será mejor regresar a los ingredientes de antes? Aquí entra en juego la toma de decisiones.

El próximo jueves espera la siguiente entrega de nuestro manual de Finanzas Básicas para tu PyME. Si deseas más información de Creze, da CLIC AQUÍ.

Si quieres conocer otros artículos parecidos a Capítulo 2. Finanzas básicas para tu PyME. KPI’s financieros que tienes que conocer. puedes visitar la categoría Consejos para tu PyME.